2022/11/22 10:04

年収580万円での住宅ローン、どれくらいがギリギリの目安?

「一国一城の主」。最近は将来設計も多様化していますので「賃貸派」も増えてはいますが、それでもやはり多くの方が人生で描く大きな夢の一つではないでしょうか。

はいっても、実際に住宅を購入するとなると、分からないことが多く不安なことばかり。

そこで今回は、住宅ローンについて考えてみます。

住宅ローンはいくらまで借りられるの?

住宅ローンは、いくらまで借入れできるのか。まず、この目安がないと具体的に検討することもできないかと思います。

しかし、これは申し込む銀行によって違いますし、借り方(固定利率や変動利率)や年齢、そして家族構成でも変わってきます。

タイミング的には、「子どもが増えたから、そろそろ住宅購入を本気で考えてみるか」という場合が多く、実際、お子さんの教育環境を考えて小中学校の校区を検討材料に入れ、長子が小学校に上がるのを機に購入する人もいます。

しかし、実は家族の人数が増えた後だと、住宅ローンを借りにくくなることも。

「家族が増えた責任感」よりも、「支払い能力(お金の自由度の大きさ)」を重視されることが多いようです。

審査をしてみなければ分からないというのが本当のところなのですが、私の経験上、年収の5.5倍を目安にするとそう大きくはずれません。

ただし、借金もないのに、思ったような金額でローンを組めない場合があります。

最近はコンビニやガソリンスタンドなど、どこもかしこもキャッシング機能付きのカードが溢れており、簡単に作ることができます。

これが大きな落とし穴で、住宅ローンなどの大きな借入れをする際に、そのカードの所持枚数が影響することがあります。

それらのカードでキャッシング(借入れ)をしていなくても、借入枠があることで借入れとみなされる場合があるのです。

例えば、キャッシング枠50万円のカードを10枚、実際には利用していなくても、持っているだけで50万円×10枚=500万円の借入れ(能力)があるとみなされるのです。

ですから、むやみにカードを増やすのは気を付けてくださいね。

住宅ローンは借りられる金額ではなく、返せる金額で組む

先ほど、借りられる住宅ローンの目安は年収の5.5倍、と書きましたが、だからといってその金額を借りてもいいというわけではありません。

あくまでも上限の目安です。

住宅ローンは「返せる金額」で組むのが鉄則です。

月々の収入の中から、いくらまでなら返済に充ててもいいかをきちんとはじき出してください。

住宅ローンは長期にわたる固定費になるわけですから、家計の変化にも柔軟に対応できる備えが必要になります。

いくら手元に残しておくべきか考えてみましょう。

例えば世帯収入580万円、夫(会社員、月収32万円、ボーナス年額100万円)、妻(パートで月8万円の収入有)、

小学生の子ども1人の3人家族で考えてみます(夫と妻の収入を合わせた世帯収入として月額40万円とします)

まずは生活費です。食費、衣服費、水道光熱費、交通通信費、家財費、教養娯楽費、保険料、お小遣い他、家族3人で約23万円とします(※1)。

続いて教育費です。子どもが大学を卒業するまで、ずっと公立校に進んだとしても目安として一人当たり約1100万円かかります

(大学は国立、下宿生で仕送りをする場合)(※2)。

教育費を支払う期間を22年として、年間50万円は子育て・教育費貯蓄としましょう。

ざっくりとですが、この例ですと住宅費以外で28万円くらいは見ておきたいと考えます。

前述の統計(※1)より、貯蓄平均が月額約1.2万円ですので、結果、住宅ローンの支払いに充てられるのは月額10万円程度となります。

580万円の5.5倍で3190万円、例えば金利1%、30年ローンで月額10.2万円となり、だいたい目安どおりになりました。

ただし、上記の例はあまり余裕のないギリギリのシミュレーションです。

金額はあくまでも目安であり、実際には住宅ローンの頭金や諸費用も発生します。

家族構成はもとより家族の将来設計によっても変わりますので、ケースバイケースで考えましょう。

住宅購入を機に家族の将来設計について真剣に話し合われてみてはいかがでしょうか。

2022/11/21 12:14

表面利回りに要注意! 不動産投資で損しないための超基礎知識

表面利回りに要注意! 不動産投資で損しないための超基礎知識

表面利回りと実質利回りの求め方

利回り計算の落とし穴

最も恐ろしいキャッシュフローの落とし穴

不動産投資で損しないために必要なのは多面的なリスク分析

2022/11/18 12:22

「年収1000万円」でも10世帯に1世帯が「貯蓄ゼロ」!? 手当や支援が受けられないから意外とカツカツ?

「年収1000万円」と聞いて、どのようなイメージを抱きますか?

豊かな生活を送って、たくさん貯蓄もしているイメージを持つ方もいらっしゃるでしょう。

ところが、年収1000万円でも貯蓄できていない世帯が10%を超えている事実をご存じでしょうか。

本記事では、年収1000万円でも貯蓄できない世帯の割合と考えられる原因を解説します。

年収1000万円でも家計が圧迫される実情から、日々の家計を管理する大切さを見つめ直すきっかけにしてください。

年収1000万円なのに10世帯に1世帯は貯蓄ゼロ

金融広報中央委員会が行った2021年の調査によると、年収1000万円以上1200万円未満の世帯ですと、

10.8%が金融資産を保有していないという結果が出ています。

年収1200万円以上の世帯では8.9%と、年収が高くても一定の割合で貯蓄ができていません。

【図表1】

金融資産100万円未満保有の世帯と合わせますと、年収1000万円以上1200万円未満の世帯で14.8%になりました。

年収1000万円でも貯蓄ができない2つの理由

年収1000万円でも貯蓄ができない理由を考えますと、次の2点がポイントです。

・生活にかかる支出が多い

・手当や支援制度の対象外である

どちらも家計を圧迫する内容です。一般的な世帯とどのように違うか確認していきましょう。

生活にかかる支出が多い

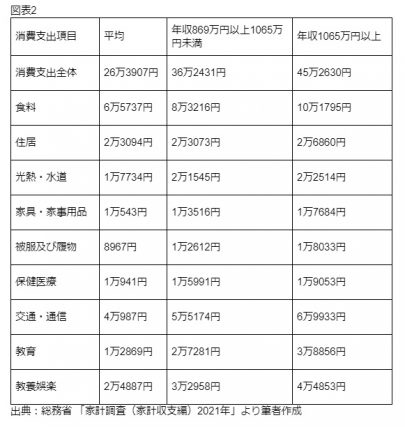

年収が高い人は図表2にある通り、支出が多いです。総務省の調査で、

年収が高いと生活費にかかる支出が全体的に増えることが明らかになりました。

【図表2】

特に食費は平均と比べて約2割~5割高く、娯楽費用は約3割~8割高くなっています。

普段の食事やレジャーで水準の高い生活をしていることがうかがえます。

日々の支出が多く家計を圧迫しているため、結果として手元に残るお金が無くなり年収1000万円でも貯蓄ができないと考えられます。

手当や支援制度の対象外である

年収が1000万円を超えますと、国や自治体から補助が受けられず貯蓄できない要因にもなります。

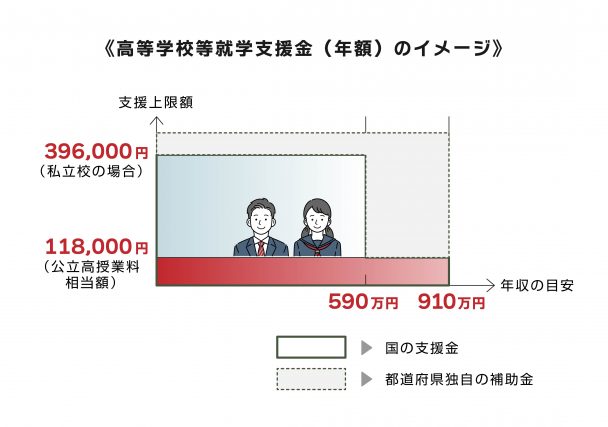

年収が高いと補助がなくなる代表例に、高等学校等就学支援金制度があります。

これは、高校の授業料が実質無料になる文部科学省の制度です。

高等学校等就学支援金制度には年収制限が設けられています。

年収がおよそ910万円以上であると支援金を受けられません。

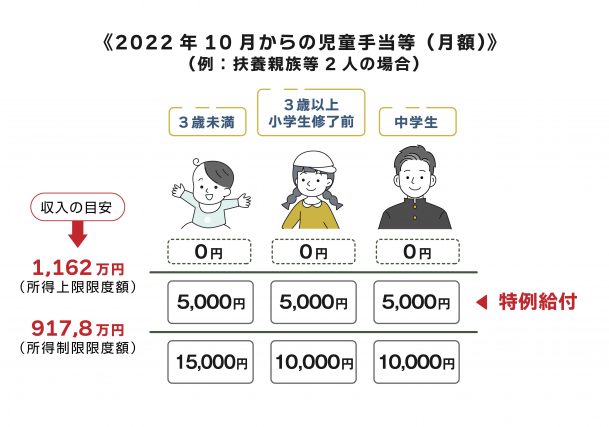

また、児童手当も、年収が高いと補助額が少なくなる代表的な制度です。

児童手当とは子どもが中学校卒業(15歳の誕生日後の最初の3月31日)まで支払われる手当で、

3歳未満は1万5000円、3歳以上小学校修了前までは1万円(第3子以降は1万5000円)、中学生は1万円が支給されます。

しかし、年収が1000万円の世帯はここでも所得制限がネックになってしまいます。

図表3にある所得制限限度額の収入額の目安を超えますと、特例給付扱いとして手当が5000円になります。

【図表3】

出典:内閣府「児童手当制度のご案内」

さらに2022年10月から特例給付すら受けられなくなる年収基準も設けられます。

そのため、支出が増えて家計を圧迫し、結果的に貯蓄に回しづらい状況になるといえます。

年収1000万円だからこそ収支バランスの確認を

年収1000万円でも貯蓄ができない世帯について紹介しました。

教育費の補助や支援といった保障も対象になりませんので、収入以上に負担になる部分もあるでしょう。

だからこそ「豊かさ」を実感するためには、不要な支出を最小限に抑えてメリハリをもった生活が必要だといえます。

2022/11/17 10:19

厚労省が目論む年金「70歳受給開始」&「厚生年金75歳まで加入」で最大10年分の保険料が払い損に

年金保険料「納付延長」「70歳受給開始」になると元を取れるのは83歳

2022/11/14 10:05

老後に生活保護を受ける人の割合はどれくらい?

老後の生活費について、気にかけている人も多くいることでしょう。

個々の事情により、老後の備えが十分なく生活保護を受ける高齢者はどの程度いるのでしょうか?

今回は厚生労働省の調査結果、生活保護制度の概要や老後に生活保護を受ける理由について紹介します。

老後破産を避け、老後のお金をどう準備するか考えるきっかけとして当記事を役立ててください。

高齢者世帯は受給世帯全体の約55%を占める

厚生労働省が直近の2021年度7月に実施した「令和3年度被保護者調査」によると、生活保護を受給した世帯は164万186世帯と、前月と比べると717世帯増加しました。

内訳で最も多いのが高齢者世帯の90万9658世帯です。

高齢者世帯は受給世帯全体の55.7%、そのうち単身世帯は51.3%を占めることが分かりました。

母子世帯の4.4%や、障害者・傷病者世帯の24.7%よりもかなり高い割合を占めています。

生活保護費を受ける2人以上の高齢者世帯が、受給世帯全体の4.4%である現状を見ると単身世帯の51.3%は非常に高い数字だと言えるでしょう。

単身で暮らす高齢者世帯は、2人で暮らす場合と比べて生活が苦しい場合が多いことが分かります。

老後を豊かに暮らすためには、生活を支え合える存在が必要な時代なのかもしれません。

生活保護制度の概要

現在、日本では低所得者対策として「公営住宅制度」「生活福祉資金貸付制度」などさまざまな公的扶助があります。

では「生活保護制度」とは一体どのような制度なのでしょうか?

根拠となる生活保護法は,憲法第25条に定める生存権を実現するために制定されています。

生活保護制度の目的は「最低生活の保障」と「自立の助長を図る」の2つで、制度の実施機関は福祉事務所です。

老後で言えば、持てる全ての資産や能力を活用し、年金や手当などの社会保障給付をあわせても最低限必要な生活費を得られず困窮している人が対象となります。

年齢、世帯の人数などさまざまな個別の事情から「最低生活費」が定められており、年金や手当などを合わせた金額がこの最低生活費以下であれば、その差額を生活保護として受給することができます。

生活保護には、次の8種類の扶助があります。

●生活扶助

●住宅扶助

●教育扶助

●介護扶助

●医療扶助

●出産扶助

●生業扶助

●葬祭扶助

なお生活保護を受けながら、有料老人ホームを利用できる場合もあります。

老後に生活保護を受ける理由とは

ゆとりある老後を送れず、生活保護を受ける理由にはどのようなものがあるのでしょうか? 老後の単身世帯では、2人世帯や他の家族と同居する世帯と比べて世帯収入が減少することが考えられます。

年金制度への加入状況によっては、受け取れる年金額が非常に低い、あるいは受給なしという場合もあるでしょう。

ここでは、それぞれの状況について見ていきます。

低年金で生活が苦しいから

受け取れる公的年金額が低く、生活が苦しい点が考えられます。

ここでは「令和元年度 厚生年金保険・国民年金事業の概況」で報告されている、老齢年金の平均月額は次のとおりです。

国民年金受給者:5万6000円(令和元年度)

厚生年金保険受給者:14万4000円(令和元年度)

国民年金受給者は働かないと生活を維持するのは難しく、働けない場合は困窮する可能性があります。

年金制度に未加入で無年金だから

「令和元年公的年金加入状況等調査」によると、65歳以上の高齢者のうち公的年金の非加入者が2.2%と報告されています。

また年金を受給するためには10年間の「老齢基礎年金の受給資格期間」を満たすことが必要です。

資格を満たさず無年金という状況にある人が生活保護を受ける場合があります。

年金暮らしでも生活保護を受けられる

生活保護を受給する世帯全体に占める高齢世帯は55.7%、そのうち単身世帯は51.3%という高い割合です。

老後の単身世帯では、生活が厳しい傾向にあることがわかります。

低年金や無年金の世帯で、働くに働けない状況にある場合は福祉事務所に相談してみましょう。

所有する資産や能力、年金・手当などをあわせても、定められた「最低生活費」を下回る場合は、生活保護制度によりその差額を受け取れます。