2022/11/08 10:05

年金を月17万円もらえる人は、現役時代にどのぐらいの収入がある人ですか?

老後のお金や生活費が足りるのか不安ですよね。

老後生活の収入の柱になるのが「老齢年金」ですが、年金制度にまつわることは、難しい用語が多くて、ますます不安になってしまう人もいるのではないでしょうか。

そんな年金初心者の方の疑問に専門家が回答します。

今回は、年金を月17万円もらえる人の現役時代の収入についてです。

◆Q:年金を月17万円もらえるのは、現役時代にどのぐらいの収入がある人なのですか?

「会社員が将来年金を月17万円もらうには、現役時代にどのぐらいの収入が必要ですか? 17万円あれば、アルバイトをしなくても生活できそうと思ってます」(40代)

◆A:年収の目安は574万7600円(月額47万8967円)です

会社員は、受給要件を満たすことで原則65歳から老齢基礎年金と、老齢厚生年金を受け取れます。

老齢基礎年金は、未納期間・免除期間が全くない人は、月額6万4816円(令和4年度満額)が受け取れます。

老齢厚生年金は、現役世代の収入金額(給与など)と勤続年数によって、次の計算式で計算されます。

・平成15年3月まで……平均標準報酬月額×7.5/1000×平成15年3月までの加入期間

・平成15年4月以降……平均標準報酬額×5.769/1000×平成15年4月以後の加入期間(※)

※スライド率等については省略。

乗率は昭和21年4月2日生まれ以降の人の新乗率を使用

では、毎月17万円の年金を受け取れる会社員の年収について計算してみます。

仮に相談者は令和4年現在40歳、1982年(昭和57年)生まれとします。

前提条件として、22歳以降60歳未満、厚生年金に38年間(456カ月)加入し、国民年金は20歳以降60歳未満、未納期間・免除期間が全くなく、老齢基礎年金を満額である月額約6万5000円を受け取れるとします。

相談者が22歳で会社に入社した年は2004年(平成16年)ですので、平成15年4月以降の計算式のみ使用します。

前提条件は、平成15年4月以後に38年間(456カ月)厚生年金に加入、ボーナス込み、38年間の年収の変更は考慮しません。

将来、毎月17万円の年金を受け取るためには、老齢厚生年金は月額10万5000円(17万円-約6万5000円)を受け取る必要があります。

したがって、老齢厚生年金を月額10万5000円(年額126万円)受け取るための年収を下記の計算式で計算すると、年収の目安は574万7600円(月額47万8967円)となります。

●計算式

・平均標準報酬額×5.769/1000×456カ月(加入期間)=126万円(年間の厚生年金受給額)

・平均標準報酬額=126万円/(5.769/1000×456)≒47万8967円

平均標準報酬月額を年収に換算します。

・47万8967円×12カ月≒574万7600円(年収)

また、老齢厚生年金は、要件を満たす配偶者がいると配偶者加給年金を受け取ることができます。

令和4年度の配偶者加給年金の金額は、38万8900円(昭和18年4月2日以後生まれの特別加算額を含む)です。

配偶者加給年金は、配偶者が65歳になるまで加算されますので、メリットが大きいのです。

年収574万7600円の人は65歳から毎月17万円ほどの老齢年金を受給できますので、専業主婦の配偶者がいて国民年金を月額約6万5000円受け取れると、夫婦2人の年金受給額は23万5000円となります。

配偶者加給年金額が受け取れる場合は、さらに加算されますし、総務省で調査した平均的な高齢者夫婦2人の支出額の金額になります。

2022/11/07 11:00

【入ってよかった】がんの発覚で住宅ローンがチャラになったAさん。その驚きの理由を解説!

マイホームを建てるときは、自分が病気になることなど考えてもいない人が多いのではないでしょうか。

しかし、住宅ローンの返済期間中、

ずっと健康でいられるとは限りません。

もし、がんを患って仕事ができなくなったら、返済が苦しくなることも考えられるでしょう。

Aさんはあらかじめ備えておくことで、

がんが発覚した際に住宅ローンをチャラにすることができました。その驚きの理由を解説します。

住宅ローン返済期間中に起こり得る「万一」に備える団信

住宅ローンを契約する際、「団信」という言葉をよく耳にすることがあるのではないでしょうか。

団信に加入していれば、住宅ローンの返済期間中に被保険者(住宅ローンの債務者)が死亡したときや、高度障害状態に陥った場合、保険金で住宅ローンが完済されます。

もちろん、Aさんは住宅ローンを組む際に団信にも加入しました。

がん保障付きの団信とは?

団信にもさまざまなタイプがあります。

その中でも、がん保障付きの団信は、がんと診断されただけで住宅ローンの残高がゼロになる保険です。

若いときはがんになるリスクに疎いかもしれませんが、現実には住宅ローンを組んだ直後にがんが発覚することもあります。

がん保障付きの団信を選ぶかどうかは本人次第ですが、Aさんは万一のときの備えとしてがん保障付きの団信にしました。

一般的な団信では、がんになっただけでは住宅ローンの残高がゼロにはならず、返済を続けなければなりません。

治療を受けることで仕事に支障が出れば収入も減り、住宅ローンの返済が苦しくなる可能性を考えれば賢明な選択だったといえます。

実際、Aさんにがんが発覚した際は住宅ローン返済の不安がなくなり、治療に専念できました。

Aさんの場合は幸いにも治療がうまくいったことで命に別条はありませんでしたが、

がん保障付きの団信でも、万一死亡したときや高度障害状態になった場合に住宅ローンの残高がゼロになるのは一般的な団信と同じです。

また、特約を付けておけば手術や先進治療を受けた際の給付金、入院一時金などを受け取れる商品も増えています。

がん保障付きの団信を選ぶときの注意点

団信は保険料が住宅ローンの金利に含まれています。

保障が厚くなる分、がん保障付きタイプの金利上乗せ分は一般的な団信に比べて高めに設定されています。

ただ、少しの負担で、がんになったときのリスクもカバーできるのは大きなメリットです。

Aさんの場合は無理なく返済していけると判断して、がん保障付きの団信にしました。

各家庭で月々の負担も考えつつ、加入を検討してみてください。

がんに対する備えという点では、保障があるのは住宅ローンが完済されるまでの間だけです。

住宅ローン返済後もがんに備えたい場合は、一般的ながん保険に加入するなど、対策を考える必要があるでしょう。

また、一般的ながん保険と同じように、団信でも契約後に免責期間を設けている場合や、がんの種類によっては保障の対象外になる場合があります。

万一、免責期間中にがんと診断されたり、保障対象外のがんを患ったりした際は保障されません。

告知義務もあり、健康状態によっては加入できない可能性があることを考慮しておく必要もあります。

住宅ローンを組む際はがんに対する保障が手厚い団信も検討してみよう!

団信の種類は多様化し、多くの金融機関からがんに対する保障が手厚い団信も提供されるようになっています。

Aさんはリスクに備えてがん保障付きの団信に加入していたところ、実際にがんと診断され、所定の条件を満たしたことで住宅ローンがチャラになりました。

しかし、もし一般的な団信だったら、がんの治療を受けながら返済を続けなければならなかったでしょう。

しかも、早期発見だったことで、手術をして治っています。

住宅ローンを組む際は家計の負担を考慮することも大事ですが、リスクに備えてがんに対する保障の手厚い団信も検討することをおすすめします。

2022/11/04 11:03

【賃貸の初期費用】本当に支払わないといけない? 主な8つの費用を解説します。

賃貸を借りるときの初期費用は多い

賃貸物件を借りるときの初期費用は高いと思われることがあると思います。

そして物件によっても初期費用はさまざまです。

賃貸物件の契約は頻繁に行うものでもないので、つい請求書どおりに払ってしまうこともありますが、節約できるものもあります。

賃貸を借りるときにかかる初期費用からどんなものがあるか、見てみたいと思います。

1. 仲介手数料

物件を契約するときに案内をしてくれた仲介会社に支払う仲介手数料です。

最近仲介手数料の割引をうたっている不動産業者さんも多くあります。

契約時にインセンティブが出る物件もあるので、割引ができる幅が物件ごとに違います。

事前に希望物件が決まっている場合はネットで割引できる不動産業者を検索してみましょう。

なお仲介手数料を安くするために、1度見た物件で不動産会社をハシゴするのはトラブルの元です。

不動産業界ではおすすめはできませんので注意してください。

2. 敷金

大家さんに預ける費用です。

退去の時に原状回復費用を差し引かれて戻って来ます。

3. 礼金

契約時に大家さんに払う費用です。

不動産会社へ支払うインセンティブの原資になっているケースもあるので、初期費用が負担になる場合は交渉してみましょう。

なお、敷金・礼金は地域によっては保証金・敷引制度など土地慣習があります。

4. クリーニング費用

退去時に支払うクリーニング費用が先払いになっているケースがあります。

あまり交渉はできません。

5. 保証会社

最近は連帯保証人をつける代わりに保証会社をつけてもらう場合が多くなってきました。

連帯保証人をつけることで保証会社に入らなくてもよければ、その分が節約になります。

加入すると1~2年ごとに追加費用がかかります。

6. 火災保険

自分の家財の補償金額の大小で金額が変わってくるので、少しでも節約したくて補償額が小さくても良い場合は、自分で保険を選べるか聞いてみましょう。

その保険は更新の際にも再加入になります。

7. 室内消毒料や消火器など

オプションですが、管理会社から加入を強制される場合もあります。

もし不要な場合は交渉してみましょう。

8. 24時間サポート

物件にトラブルが起きたときの初期対応を行うために、入居者に加入を勧める物件が増えてきました。

もし必要がない場合は、不要であると伝えてみましょう。

これも1度入ると基本的には更新時に再加入です。

初期費用は管理会社によって違う

初期費用は管理会社によって違ってくる場合があります。

かかる初期費用は図面に書いてあるのでわかりますが、その中のオプションの費用が強制か任意かは管理会社によって違います。

いろいろなものが強制または任意かで、その管理会社のスタンスがわかります。

申込の段階でどのくらい費用がかかるのか必ず見積もりを取るようにして、不明な費用は必ず確認するようにしましょう。

契約金はまとまっていますが、探すときに数千円の家賃の差を物件比較で悩む方も多いと思います。

初期費用も節約できるものがありますので、良いお部屋探しの一助になれば幸いです。

2022/11/03 10:08

年金制度の「マクロ経済スライド」について、教えてください

老後のお金や生活費が足りるのか不安ですよね。

老後生活の収入の柱になるのが「老齢年金」ですが、年金制度にまつわることは、難しい用語が多くて、ますます不安になってしまう人もいるのではないでしょうか。

そんな年金初心者の方の疑問に回答します。

今回は、年金の給付額を決める際に用いられる「マクロ経済スライド」という仕組みについてです。

Q:「マクロ経済スライド」って何?

「年金額を決める際には、マクロ経済スライドという制度が、使われていると聞きました。どんな制度なんでしょうか?」(30代後半・会社員)

A:賃金や物価の改定率を調整して、緩やかに年金の給付水準を調整する仕組みです

具体的には、賃金や物価による改定率から、現役の被保険者の減少と平均余命の伸びに応じて算出した「スライド調整率」を差し引くことによって、年金の給付水準を調整します。

「現役世代の人数の変化」と「平均余命の伸びに伴う給付費の増加」をマクロな視点で見て、給付水準を自動的に調整するため「マクロ経済スライド」と名付けられたのです。

2022/11/02 11:00

退職後は年2回の旅行と、たまに孫たちへプレゼント…毎月どのくらいの収入が必要?

「年に2回は旅行して、孫たちにも定期的にプレゼントを買ってあげて……」など、ゆとりある老後を送りたいと考えたとき、公的年金を含めて、毎月どれくらいの収入が必要となるのでしょうか?

定年退職した後に訪れる、老後の生活と収入について考えてみます。

老後の最低限の生活費にいくら必要?

まずは、老後に必要な生活費がいくらくらいになるか、調査の平均から考えてみましょう。

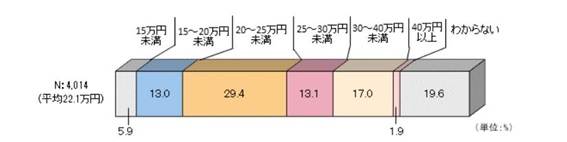

公益財団法人 生命保険文化センターが実施した「令和元年度 生活保障に関する調査」によれば、老後に夫婦2人の毎月の生活費として最低いくらぐらい必要かという質問に対し、回答された金額の平均は22万1000円でした。

【図表1】

出典:公益財団法人 生命保険文化センター 「老後の生活費はいくらくらい必要と考える?」

回答の分布をみると、全体の20%近くが30万~40万円未満としているほか、15万円未満と考えているケースもあります。

こうした差は、地域やライフスタイルなどの違いにもよると推定されます。

ゆとりのある老後生活にはどれくらいのお金がかかる?

次に、例えば年2回の旅行をしつつ、たまに孫へのプレゼントを贈るなど、ゆとりのある老後の生活を送るためには、どのくらいのお金が必要となるのか考えてみます。

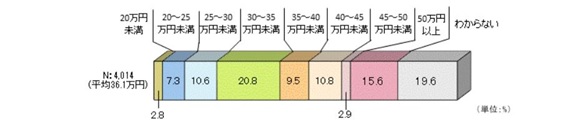

この点について、同じく公益財団法人 生命保険文化センターの「令和元年度 生活保障に関する調査」によると、経済的にゆとりのある老後生活のために、最低限の生活費に上乗せが必要な金額は、平均で14万円となっています。

結果として、老後にゆとりがある生活を送るためには、夫婦2人で1ヶ月に36万円程度の生活費が必要となりそうです。

【図表2】

出典:公益財団法人 生命保険文化センター 「老後の生活費はいくらくらい必要と考える?」

中には、ゆとりある生活に毎月40万円や50万円以上の生活費が必要と考えている方もいます。

また、必要な上乗せ額は旅行やレジャー、子や孫への援助など使い道にもよりますが、老後を満喫しようと考えている場合、月36万1000円を目安に老後の生活費について計算して、現役世代のうちから老後資金を準備することが重要になるでしょう。

ゆとりある老後の生活費に相当する収入を得るには?

老後の主な収入源となる公的年金は、令和4年度の場合、老齢基礎年金では満額で月額6万4816円であり、夫婦2人合わせても12万9632円と、ゆとりある生活費の36万1000円にはほど遠い金額です。

厚生年金に加入していた場合でも、夫婦2人分の老齢基礎年金を含む標準的な年金額は、月21万9593円(※)と、14万円近く不足します。

※日本年金機構による、平均的な収入で40年間就業した場合に受け取り始める年金(老齢厚生年金と夫婦2人分の満額の老齢基礎年金)の給付水準。

この14万円から24万円程度の不足分を補うには、貯蓄を切り崩していくほか、現役時代からiDeCoなど個人年金に加入して年金収入を増やす、資産運用などで老後資金を用意する、また老後もパート・アルバイトや再就職、定年延長などで老後も働き、収入を得ることが必要です。

いずれにせよ、年金収入と合わせて毎月約36万円の生活費を得ることはそう簡単ではないため、現役時代の早いうちから老後資金の準備を始めるだけでなく、老後の働き方などについても考えていかなければなりません。

老後を満喫するなら生活費の上乗せ分の確保を!

定年退職後のライフプランなどにもよりますが、夫婦2人でのゆとりある生活を送るためには、公的年金を含めて毎月36万円程度の支出が賄えるだけの収入、あるいはそれだけの貯蓄や資産の確保が必要となりそうです。

老後の生活を満喫したいと考えるのであれば、今回紹介した平均額などを参考に、必要な生活費を一度確認し、それを賄うことができるように、早めに準備を進めていくようにしてください。